Hollande avait promis une "loi d'assainissement des activités bancaires" pour juillet dernier. Elle n'a finalement été présentée par le gouvernement que le 19 décembre. Ces six mois de retard n'ont pas servi à renforcer les mesures contre la spéculation. C'est même l'inverse. Le projet de loi est très en-dessous de ce que promettait Hollande. Et moins ambitieux encore que ce qu'ont voté les Britanniques, les États-uniens et que ce que projette la Commission européenne.

Les banques et la spéculation : un risque maximum sans utilité pour l'économie

Sur les 8 000 milliards d'euros de bilan cumulé des banques françaises :

- seulement 22% sont prêtés à l'économie française

- 78% correspondent aux activités de marché, prêts à d'autres institutions financières, investissements pour compte propre, etc…

En France, les actifs des banques sont 4 fois plus importants que la richesse produite : 8500 milliards d'euros d'actifs des banques / 2 000 milliards d'euros de PIB

Les actifs de la première banque française, la BNP, égalent à eux seuls le PIB de la France ! Cela est rendu possible par le développement effréné d'activités spéculatives sans utilité pour l'économie réelle.

L'objectif d'une véritable séparation devrait être d'éviter que les pertes des activités d'affaires des banques se répercutent sur les activités de détail, c'est-à-dire sur les dépôts des épargnants et les prêts aux particuliers et aux entreprises. Car si les pertes se répercutent sur les activités de détail, alors l'Etat est obligé d'intervenir pour préserver l'épargne populaire. Et c'est donc l'argent public qui vient éponger des pertes causées par des activités privées. C'est exactement ce qui s'est produit dans toute l'Europe avec la crise de 2008 et qui continue en Espagne jusqu'à aujourd'hui. L'éclatement de la bulle de dette privée bancaire n'a pu être épongé qu'au prix d'une envolée de la dette publique.

Séparation des activités : une promesse non tenue

La loi ne sépare pas les activités de dépôts des activités d'investissement et de marché comme l'exigerait une séparation permettant de diriger l'épargne vers l'économie réelle.

Elle invente une distinction beaucoup plus floue entre "activités utiles au financement de l'économie" et "activités spéculatives".

Seules ces quelques "activités spéculatives" seraient cantonnées dans une filiale à part. Seraient concernées :

- les opérations pour compte propre des établissements. Et encore seulement au-delà d'un seuil à définir par décret.

- Les prêts aux hedge funds non garantis. Mais dans les faits, ils sont presque tous garantis.

Dans les faits, cette distinction permettra aux banques de continuer à regrouper dans la même entité l'essentiel de leurs activités actuelles. Elles pourront regrouper les activités de dépôts et de prêts à l'économie réelle et l'essentiel de leurs autres activités. En tout cas, avec toutes celles réalisées pour un client et avec une très grande partie de celles réalisées pour "tenue de marché".

Les activités de "tenue de marché" sont des activités qu'une banque tient pour elle-même, pour "compte-propre", mais dans l'objectif d'assurer la liquidité et la fluidité d'un marché. Or les banquiers expliquent que cette liquidité et cette fluidité sont une protection qui profite à leurs clients en leur permettant de revendre facilement le titre concerné. Voila comment cette activité est repeignée en activité "utile" par les banques même si, en réalité, aucun client ne l'a demandée !

=> La loi bancaire ne correspond pas à la promesse de Hollande dans son discours du Bourget le 22 janvier 2012. A l'époque, il proposait d'"obliger [les banques] à séparer leurs activités de crédit de leurs opérations spéculatives".

La réforme la moins stricte du monde

Le projet de loi Moscovici est moins ambitieux que les projets britannique (Vickers), étatsunien (Volker) ou européen à venir (rapport Liikanen qui sert de base à la Commission européenne) :

- les "activités spéculatives" telles que définies dans la loi représentent à peine 2 ou 3% du chiffre d’affaires des banques françaises comme BNP Paribas ou la Société générale (selon Alain Papiasse lui-même, responsable de la banque de finance et d'investissement de BNP)

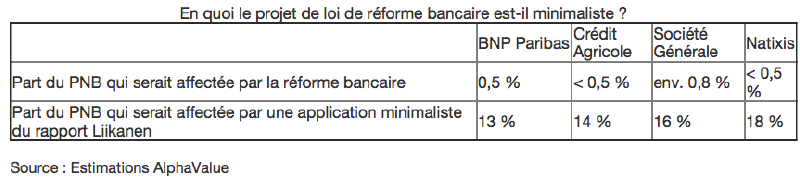

- Selon le cabinet d'analyse Alphavalue : "rapportée à l’ensemble de la banque, la réforme va toucher à peine 0,5 % du produit net bancaire (PNB = chiffre d’affaires) global de BNP Paribas. Si le rapport Liikanen avait été appliqué, cela aurait affecté 13 % de son PNB global"

Interdictions des pratiques spéculatives : une goutte d'eau

Au-delà de la séparation entre activités, Hollande promettait aussi des interdictions dans son discours du Bourget : "Aucune banque française ne pourra avoir de présence dans les paradis fiscaux. Les produits financiers toxiques, c’est-à-dire sans lien avec les nécessités de l’économie réelle seront purement et simplement interdits. Les stocks options seront supprimées".

Seules sont théoriquement interdites les activités suivantes :

- Trading Haute Fréquence

- Trading de produits dérivés sur matières premières agricoles

Mais l'association ATTAC a relevé que ces activités sont le plus souvent pratiqués pour "tenue de marché" et resteraient donc autorisées par la loi.

Un projet de loi rédigé dans l’opacité et dans l’intérêt des banquiers

Thierry Philipponnat, secrétaire général de l'ONG Finance Watch : "Le gouvernement ne nous a pas consulté, et personne ne sait vraiment qui l’a été puisque le processus n’a pas été transparent. Cela créé le soupçon que le texte a été écrit seulement avec les banques." (Libération du 18/12/12)

Comment gouverner face aux banques ?

Le Parti de Gauche a présenté un scénario global et concret pour "gouverner contre les banques", lors d'un forum tenu le 18 juin 2010. Retrouvez l'intégralité de ce projet.

Marchés financiers

· Contrôle et taxation des mouvements de capitaux :

- Déclaration et taxation sélective des sorties de capitaux

- Dépôt obligatoire d’une garantie pour tout investissement étranger de capitaux

- Taxation des transactions financières et de change

· Agrément public obligatoire pour tout produit financier (ce qui n’est pas autorisé est interdit)

· Agrément public obligatoire des opérateurs financiers intervenant sur le marché

· Limitation stricte de la titrisation et interdiction de toute titrisation en chaîne (interdiction des CDS sans détention de titre de dette)

· Plafonnement réglementaire de l’effet de levier pour l’achat d’instruments financiers, interdiction des ventes à découvert

· Interdiction des marchés de gré à gré et basculement de leurs opérations sur les marchés organisés et réglementés

· Suppression de la cotation en continue des entreprises et rétablissement du fixing quotidien sur les bourses françaises

· Interdiction des transactions avec les places financières off shore et les paradis fiscaux

Banques

· Créer un pôle financier public avec des nationalisations selon la stratégie"nationaliser d’abord, trier ensuite" entre les activités des banques. Nous revendrions ensuite les activité de marché pour ne garder que les activité de dépôt/crédit au sein du pôle financier public.

· Séparer strictement les activités de dépôts/crédit et de marché pour toutes les banques, y compris les banques privées restantes.

· Nationalisation sans indemnité des établissements financiers défaillants : faillite organisée et sécurisée

· Plafonnement public des tarifs bancaires

· Interdiction des crédits rechargeables et remplacement des crédits existants par des crédits à taux fixe

· Saisie du capital des établissements financiers portant atteinte au système financier ou contrevenant à la réglementation anti-spéculation

Dette

· Limiter la souscription des titres de dette aux agents résidents du pays et de l’UE

· Permettre à la BCE et aux banques centrales nationales de souscrire directement aux émissions de dette publique, au taux de base de la BCE

· Plancher minimal de détention de titres publics pour tous les établissements financiers